Bitmain подал заявку на IPO в Гонконг

Китайский производитель майнингового оборудования Bitmain подал заявку на проведение первичного размещения акций (IPO) на Гонконгской фондовой бирже (HKEX).

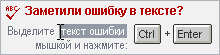

Документ опубликован на ранней стадии и большое число разделов содержат надпись "находится на редактировании". Таким образом компания выходит к потенциальным инвесторам на раннеей стадии и показывает все процедуры согласования для снятия возможных вопросов по прозрачности процедур.

Этот подход продиктован, в том числе, и тем, что один из крупнейших в мире производителей майнингового оборудования привлекает фиатные деньги для дальнейшего развития. Андеррайтеры IPO - Hong Kong Securities Limited, Maples and Calder (Hong Kong), KPMG и Frost&Sullivan.

Среди основных вопросов - доля в капитале компании. Она может быть предложена широкому кругу инвесторов в ходе IPO и точные сроки его проведения.

Однако стоит отметить, что текст заявкм содержит много отчетной финансовой информации, вопросов по управлению компанией, а также сведений о том, как формируется доля на рынке, как компания занимает свое место на глобальном рынке и что помогает инвесторам делать выводы о текущем состоянии компании и перспективах ее развития.

В частности, в документе опубликованы результаты по выручке за 2016 ($277 млн) и 2017 годы (более $2,5 млрд), а также за 6 месяцев 2018 года ($2,8 млрд).

Так, валовый доход Bitmain в 2016-м составлял $151 млн, в 2017 году превысил $1,2 млрд, прибыль до налогов $137 млн в 2016 году, $897 млн в 2017 году и $907 млн за 6 месяцев 2018 года.

Летом KPMG дала оценку вероятной прибыли крупнейшего производителя майнеров Bitmain и оценила компанию после двух раундов финансирования на $400 млн и $1 млрд в почти $14 млрд.

В рейтинге самых дорогих криптокомпаний Bitmain находится на первом месте.

Очевидно, что эти действия совершались в предверии IPO, которое готовило тогда Bitmain с расчетом на то, что размещение может пройти либо в США, либо в Гонконге. Позднее была выбрана азиатская площадка.

С весны Bitmain предпринимал много практических и публичных действия для повышения собственной стоимости, так он одним из первых открыл предзаказ на первую партию новейших ASIC-майнеров для эфириума - Antminer E3.

Первые покупатели уже получили свои заказы. В середине лета Bitmain объявила о запуске своего нового центра обработки данных в городе Рокдейл, штат Техас.

Компания планирует инвестировать в течение семи лет более 500 миллионов долларов США. Также компания планирует использовать для майнинга не только свои айсики, но и многие подходящие по параметрам для достижения оптимальных по ее оценкам целей по добыче криптовалюты.

21 сентября компания Bitmain представила новую модель интегральной схемы специального назначения (ASIC) BM1391 для добычи биткоина. Новый чип использует алгоритм хэширования SHA-256, создан на основе 7 Нм техпроцесса и содержит «более миллиарда транзисторов».

Однако действия компании не все оценивают позитивно. Некоторые наблюдатели активно критикуют Bitmain. Так, компания Bernstein утверждает, что Bitmain может постепенно потерять свою конкурентоспособность и оказаться вытесненным с рынка.

По мнению аналитиков, компания планирует открыть заявку на $18 млрд под IPO, но находится под конкурентным давлением Canaan и Ebang International Holdings.

Последние также совершенствуют свои технологии и оборудование, развивают производство и планируют выйти на Гонконгскую биржу ценных бумаг с собственными предложениями.

Для того, чтобы показать свою диверсификацию, Bitmain опубликовал данные об инвестициях в сторонние проекты. Так, в заявке указано, что майнинговый гигант владеет 3% Opera, инвестировав $50 млн в Opera Limited.